Il glossario delle crisi (1929-1973-2008)

Abstract

Il glossario raccoglie parole e lemmi delle tre crisi economiche con l’intento di essere uno strumento didattico e divulgativo rivolto a docenti, studenti e cittadini che vogliano, a partire dalle parole, orientarsi e muoversi nella complessità che il tema delle crisi economiche evoca e sottintende.

Cos’è il glossario

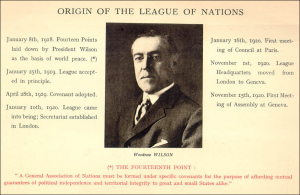

Il glossario delle crisi raccoglie le parole-calde (hot words) delle tre crisi economiche che hanno caratterizzato il “lungo Novecento” dal 1929 ai giorni nostri.

A partire dai tre contributi storiografici di Carlo Fumian, La crisi del 1929, di Marcello Flores, La crisi del 1973 e di Giovanni Gozzini, La crisi del 2008, a cui si fa riferimento nei lemmi, si è costruito un glossario che non vuole essere un elenco esaustivo sulle tre crisi, né in termini di completezza di parole enucleate, né dal punto di vista della compiutezza definitoria e terminologica, né per la densità contenutistica di ogni singolo lemma, ma vuole essere uno strumento didattico e divulgativo.

Perché il glossario

Il glossario si rivolge ad un pubblico di insegnanti, studenti e cittadini che vogliano avere a disposizione uno strumento agile, di facile consultazione e di immediata fruizione rispetto ad alcuni nuclei concettuali che costituiscono l’ossatura delle parole scelte.

Mossi da questa finalità, si è lavorato per costruire definizioni adeguate, corrette e precise, ma anche comprensibili e fruibili per un pubblico non specialista o non molto informato sui temi economici. Un lavoro che ha richiesto un’operazione difficile e complessa di ricerca, di paziente riflessione e di sedimentazione non estemporanea dei materiali storiografici selezionati. Ci si è posti sempre quale obiettivo prioritario quello di rendere accessibile e comprensibile il fattore, l’evento, il processo economico o economico-sociale, immettendo, laddove necessario, opportuni riferimenti al quadro politico più generale, per contestualizzare correttamente la voce.

Uso didattico del glossario

Nella società globale in cui i giovani si trovano a vivere una cittadinanza che assume molteplici dimensioni (locale, nazionale, europea, mondiale) e molteplici linguaggi (linguistico, multimediale, iconico,etc..), si ritiene necessario fornire loro uno strumento che rappresenti un vademecum per districarsi nella lettura dei fenomeni e dei processi economici, in atto o appena trascorsi. Dunque partire dalle parole delle crisi per orientarsi nei complessi processi storici ed economici a cui le parole stesse si riferiscono.

Il glossario può essere anche e un utile contributo a mettere in pratica ed esercitare quell’educazione alla cittadinanza che tanti – troppi – invocano, chiamando in causa ora questa, ora quell’altra disciplina, nella convinzione che la storia costituisca il nucleo disciplinare centrale per la formazione di cittadini consapevoli e democratici.

Questo alfabeto delle crisi economiche potrebbe rivelarsi utile anche ai tanti adulti che vogliono analizzare la realtà attraverso alcune parole o lemmi che ne restituiscano la complessità. La poliedricità delle crisi economiche evidenzia molto bene le forti connessioni che legano il proprio spazio di vita e di lavoro, il proprio orizzonte cognitivo e culturale di riferimento, con altre dimensioni più vaste e più ampie che ci circondano e quanto le varie scale geo-spaziali, su cui molti fenomeni socioeconomici si articolano e si diffondono, debbano essere oggi comprese e percorse.

Un glossario in progress

Si è scelto di pubblicare un primo elenco costituito dalle dieci parole più calde di ogni crisi, per un totale di trenta parole scelte, perché più strettamente connesse e più immediatamente evocative di quella determinata crisi, della quale rappresentano, anche nel senso comune, un sensore. Una scelta che risponde ad un preciso criterio didattico e divulgativo: quello di procedere dall’ambito più specifico a quello più generale, implementando via via il glossario con parole o espressioni idiomatiche che, proprio perché più generali e comprensive, rappresentano in realtà “il filo rosso” di un collegamento essenziale fra le tre crisi. Questo arricchimento graduale porterà, a definizioni sempre più ampie di parole o lemmi che risulteranno modulati in modo da comprendere, in senso diacronico, le diverse periodizzazioni, le varie articolazioni e gli usi più o meno correnti che li hanno contraddistinti.

Il glossario delle crisi (1929-1973-2008)

A · B · C · D · E · F · G · H · I · J · K · L · M · N · O · P · Q · R · S · T · U · V · W · X · Y · Z

A

A

Austerity Economica L’espressione indica un periodo coincidente con la crisi economica dei primi anni Settanta, durante il quale molti paesi occidentali furono costretti a varare misure per il drastico contenimento dei consumi di energia. In conseguenza dello shock petrolifero, nel 1973 in Italia il governo presieduto da Mariano Rumor varò un piano nazionale di “austerity economica” per il risparmio energetico che prevedeva i seguenti cambiamenti immediati: il divieto di circolare in auto la domenica e la fine anticipata dei programmi televisivi, la riduzione dell’illuminazione stradale e commerciale. Insieme a questi provvedimenti con effetti immediati, il governo impostò anche una riforma energetica complessiva con la costruzione, da parte dell’Enel, di centrali nucleari per limitare l’uso del greggio. In Europa Occidentale la crisi energetica portò inoltre alla ricerca di nuove fonti di approvvigionamento, fatto che diede anche risultati positivi: la Norvegia trovò sui fondali del Mare del Nord nuovi giacimenti petroliferi, mentre la Danimarca avviò un programma di incentivi e supporto alla nascente industria dell’energia eolica. Ci fu poi un forte interesse verso nuove fonti di energie alternative al petrolio, come il gas naturale e l’energia atomica, per cercare di limitare l’uso del greggio e quindi anche la dipendenza energetica dai Paesi produttori. Si diffuse così la consapevolezza della fragilità e della precarietà del sistema produttivo occidentale, le cui basi si reggevano sui rifornimenti di energia provenienti da zone tra le più instabili del mondo.

Autarchia

Politica finalizzata all’autosufficienza economica attraverso l’incremento della produzione interna per la copertura del fabbisogno di tutti i beni e i servizi, con conseguente riduzione delle importazioni e degli scambi con l’estero. È un orientamento economico che caratterizza prevalentemente movimenti nazionalistici e governi autoritari, spesso in situazione di isolamento internazionale. Politiche autarchiche furono molto diffuse nel periodo fra le due guerre mondiali per salvaguardare l’occupazione interna gravemente minacciata dalla grande depressione conseguente la crisi del 1929. L’autarchia fu invocata da numerosi stati come soluzione ai problemi economici interni, sia in funzione protezionistica (per ridurre la concorrenza esterna su alcune produzioni), sia per far fronte a condizionamenti internazionali. Anche in Italia fu introdotto un regime autarchico nel 1934, inasprito negli anni 1935-36 quale risposta alle sanzioni inflitte al nostro paese dalla Società delle Nazioni in seguito all’aggressione italiana all’Etiopia. Le stesse politiche erano state adottate dalla Germania nazista per sottrarre l’economia nazionale al confronto con l’economia internazionale, rafforzando la produzione interna e l’autosufficienza in vista della dichiarazione di guerra. L’unico vantaggio portato dalle politiche autarchiche fu lo sviluppo della ricerca, soprattutto chimica, per la produzione di nuovi materiali e prodotti. Nel secondo dopoguerra le politiche autarchiche furono abbandonate da quasi tutti i Paesi industrializzati che avevano siglato gli accordi di Bretton Woods (1944). Forme di autarchia sopravvissero più a lungo nell’Unione Sovietica, negli stati del blocco sovietico e in Cina.

B

B

Barriere tariffarie Si tratta in pratica di vere e proprie tasse (dette “dazi”) che devono essere pagate sul valore dei prodotti che vengono importati in un determinato paese. Un paese può adottare una serie di provvedimenti il cui scopo è di limitare la circolazione delle merci e, in particolare, quella di limitare le importazioni. Si parla in questo caso di barriere. Esse possono essere di tipo tariffario, consistere cioè in una misura protezionistica adottata da un paese al fine di favorire l’industria interna e allo stesso tempo assicurarsi l’ottenimento di risorse finanziarie. Tale sistema protezionistico può assumere forme diverse d’imposizione sulle merci importate: ad esempio, l’adozione di dazi doganali, oppure barriere non tariffarie. In questo caso le restrizioni del commercio estero non dipendono dall’adozione di dazi, ma da ostacoli di varia natura – ad esempio un tetto alla quantità – che, di fatto, impediscono la libera entrata delle merci nel paese. Tali misure generano un duplice effetto: a) penalizzano il prodotto straniero o l’azienda che lo produce, poiché il dazio può essere incorporato dall’azienda (e quindi ridurre il suo profitto) oppure “scaricato” sul mercato mediante un incremento di prezzo (e quindi ridurre la competitività del prodotto straniero rispetto a quelli locali); b) incrementano il gettito fiscale del governo locale e comunque favoriscono (o proteggono) lo sviluppo delle aziende “nazionali”.

Blocco della sterlina Insieme degli stati che dopo l’abbandono del regime aureo da parte della Gran Bretagna nel 1931 abbandonarono la parità aurea e allinearono il valore delle proprie monete alla sterlina. Del “blocco della sterlina” facevano parte la maggioranza dei Paesi del Commonwhealt, le colonie inglesi, numerosi stati mediorientali e, in Europa, i Paesi scandinavi e il Portogallo.

Blocco dell’oro Insieme degli stati, soprattutto europei, che condivisero con la Francia il mantenimento fino al 1936 della convertibilità in oro delle proprie monete, dopo che la Gran Bretagna – e con lei i paesi del Commonwealth – dal 1931 l’avevano abbandonata. Fra i principali protagonisti del “blocco dell’oro” ricordiamo la Svizzera, i Paesi Bassi, la Germania e il Belgio.

Bretton Woods (accordi di luglio 1944) Accordi in campo monetario stipulati nella cittadina del New Hampshire (Usa) fra i rappresentanti dei 44 paesi impegnati nella guerra contro l’Asse. Nell’estate del 1944, quando ancora la guerra infuriava in tanta parte del mondo, 44 Paesi risposero all’appello degli Stati Uniti d’America e si trovarono nella cittadina del New Hampshire per discutere del nuovo ordine economico e monetario da costruire sulle macerie della guerra e del vecchio sistema incentrato sul primato della sterlina inglese.

A Bretton Woods gli Usa conquistarono definitivamente la leadership dei paesi a economia capitalista, stabilendo tre principi fondamentali: un sistema di cambi fissi che contrastasse le pericolose fluttuazioni e speculazioni dell’anteguerra; la convertibilità del dollaro in oro, che trasformava la valuta americana nella moneta guida delle relazioni economiche mondiali; la liberalizzazione degli scambi mondiali, che superasse i vincoli protezionistici della prima metà del XX secolo. A Bretton Woods fu anche decisa la creazione di due organismi di cooperazione internazionale per favorire lo sviluppo dei paesi membri e agevolare l’equilibrio delle bilance dei pagamenti: la Banca mondiale (o Banca internazionale per la ricostruzione e lo sviluppo) e il Fondo monetario internazionale. Ispiratore degli accordi fu J. M. Keynes che, in considerazione della negativa esperienza delle politiche di stabilizzazione seguite alla Prima guerra mondiale, aveva proposto nel 1942 la creazione di una Unione di compensazione internazionale che doveva operare come stanza di compensazione per le bilance dei pagamenti degli stati membri e come banca per intervenire con aperture di credito a favore dei paesi in temporaneo disavanzo. L’Unione avrebbe avuto una propria unità monetaria, il bancor, che, col tempo, avrebbe potuto sostituire l’oro come strumento della finanza internazionale. Alla fine della guerra fu il dollaro a divenire la moneta di riferimento per i pagamenti internazionali, mentre l’Unione sovietica e i paesi satelliti si ritirarono dagli accordi. Nel 1971, con la dichiarazione unilaterale statunitense di inconvertibilità del dollaro in oro ebbe fine il regime di cambi fissi instaurato dagli accordi, che nel frattempo aveva consentito uno straordinario sviluppo ai paesi che vi avevano aderito.

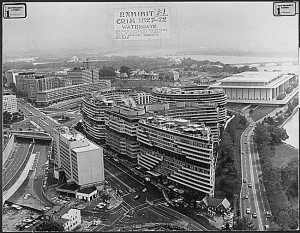

Bretton Woods, fine degli accordi di – Nell’agosto del 1971 il Presidente Nixon sospende la convertibilità del dollaro in oro e pone di fatto termine al sistema monetario creato a Bretton Woods nel 1944 come sistema regolatore degli scambi internazionali. Gli Stati Uniti, nel corso degli Anni Sessanta, avevano ridotto le proprie riserve aurifere per sostenere la parità aurea, mentre una quantità crescente di dollari veniva collocata fuori dagli USA – in particolare in Europa – rendendo impossibile accettare la maggiore richiesta di conversione, favorita anche dalla crescente inflazione. Questo progressivo indebolimento del dollaro, nel corso degli Anni Sessanta, era in parte dovuto anche alla crescita del deficit americano quale diretta conseguenza della Guerra in Vietnam. Si era così creata, alla fine degli anni Sessanta, una situazione di doppio mercato, di fluttuazione del cambio con l’oro fra i privati e cambio fisso con la Banche centrali. Il passaggio graduale, e in parte incontrollato a un sistema di cambi fluttuante fra le monete indebolisce il sistema commerciale e monetario internazionale che nel 1973 viene colpito da un secondo – e improvviso – evento (lo shock petrolifero) che ne accelera il processo di trasformazione. La sospensione della convertibilità del dollaro, la sua forte svalutazione e l’adozione di politiche protezionistiche segnano un ridimensionamento del ruolo di nazione-guida dell’Occidente svolto dagli Stati Uniti.

C

C

Catena di assemblaggio o montaggio (assembly-line) Sistema di produzione e assemblaggio di manufatti industriali, costituito da un nastro, definito nastro trasportatore, sul quale scorrono parti componenti o semilavorati secondo tempi prefissati e sincronizzati. L’assemblaggio è compiuto nelle stazioni di montaggio distribuite lungo la catena e presidiate da uno o più lavoratori.

Le prime catene di montaggio, basate sui principi dell’organizzazione scientifica del lavoro, furono introdotte da Henry Ford nell’omonima fabbrica di automobili a Detroit, tra il 1913 e il 1914. Si trattò di una vera e propria rivoluzione nell’organizzazione della produzione e del lavoro, che assicurò notevoli vantaggi per le imprese. Da un lato, per far funzionare la catena di montaggio si rese necessario standardizzare sia il processo sia le parti componenti, con impatti positivi in termini di riduzione dei tempi di produzione; dall’altro, la divisione del processo in fasi molto brevi e la semplificazione delle singole operazioni permisero di ottimizzare il lavoro degli addetti alla catena. Questo sistema di produzione, conosciuto anche con il termine di fordismo, non fu esente da critiche, soprattutto in rapporto all’alienazione che i lavoratori subivano a causa della parcellizzazione e della ripetitività del lavoro. Nel corso della seconda metà del XX sec. sono comparse altre configurazioni tecnico-produttive, quali l’isola di montaggio, la cella di montaggio e la cella di assemblaggio, che tentano di coniugare i vantaggi della standardizzazione del processo con stazioni di lavoro non più attribuite a una sola persona, ma composte da più operai che svolgono una parte significativa del processo produttivo, con maggiore autonomia e maggiori interazioni sociali. Nei moderni impianti industriali tali problemi sono stati ormai superati con l’automazione delle catene di montaggio, cioè affidando le mansioni più pericolose e ripetitive a robot industriali e riducendo così notevolmente gli effetti negativi sugli uomini legati alla produzione in serie. Più in generale la catena di montaggio ha gradualmente perso attrattiva nel corso del secondo Novecento, sia perché sensibile di tecniche di sciopero a scacchiera, per cui l’assenza di pochi addetti provocava un blocco generalizzato della produzione, sia perché interprete di un sistema rigido, in certi settori inadatto ad andare incontro alla segmentazione dovuta alle diverse preferenze dei singoli consumatori.

Civilian Conservation Corps Programma pubblico di sostegno al lavoro per i disoccupati che dal 1933 al 1942 impiegava i giovani nelle zone rurali sotto la supervisione dell’esercito degli Stati Uniti e forniva addestramento mediante l’impiego in opere volte alla conservazione e allo sviluppo delle risorse naturali degli Stati Uniti d’America (opere di rimboschimento e di controllo delle acque).

Convertibilità del dollaro in oro

Con il sistema di Bretton Woods – che stabilizza il sistema monetario internazionale nel decennio che va dal 1962 al 1972, in base a meccanismi e procedure rigorosamente definite e fissate dai fondatori dal sistema stesso nel 1944 – le autorità americane sono costrette a convertire in oro le disponibilità ufficiali in dollari degli altri paesi, al prezzo di 35 dollari l’oncia. Nell’immediato dopoguerra la situazione non pone particolari problemi agli Stati Uniti: essendo un periodo caratterizzato da carenza di dollari, i paesi a moneta diversa sono ben disposti a ricostituire le loro riserve in dollari piuttosto che a convertirle in oro. Ben diversamente vanno però le cose negli anni Sessanta. In questo decennio infatti, si verifica una diffusione massiccia e incontrollata di valuta statunitense in circolazione sui mercati esteri, dovuta essenzialmente ai seguenti fattori concomitanti: perdita di slancio del capitalismo statunitense, spese militari aumentate in maniera consistente per sostenere la Guerra nel Vietnam, importazioni cresciute in modo da acuire il deficit della bilancia dei pagamenti, e processi in atto di trasformazione delle grandi aziende in compagnie multinazionali con sedi ed impianti in tutti i continenti.

La Federal Reserve (la Banca di Stato degli USA) ignora ormai la quantità e la collocazione dei dollari circolanti all’estero, pur rimanendone garante: il sistema di Bretton Woods la impegnava infatti ad assicurarne in qualsiasi momento la conversione in oro. In questo periodo quindi si ha contemporaneamente una netta riduzione delle riserve auree degli Stati Uniti (per i fattori di crisi nel bilancio statale già citati) e un forte aumento delle disponibilità ufficiali in dollari, potenzialmente convertibili in oro. Il dollaro si sgancia dall’oro domenica 15 agosto 1971, quando il Presidente Richard M. Nixon interviene ufficialmente con un provvedimento governativo a sospendere la convertibilità dei dollari detenuti nelle riserve ufficiali estere in oro e in altre attività di riserva. Il nuovo sistema monetario internazionale, con la sua moneta di riferimento non più convertibile in oro, in realtà non può più chiamarsi sistema di Bretton Woods e in ogni caso – non ispirando fiducia al mercato – provoca forti speculazioni sul dollaro e notevoli fluttuazioni monetarie che producono turbolenze sui mercati dei cambi e nei meccanismi di aggancio a una moneta di riferimento.

Tra il 1971 e il 1974 le valute nazionali fluttuano liberamente sul mercato dei cambi a partire dal dollaro che si rivaluta rispetto ad altre monete. Nel 1972 i paesi della CEE si trovano d’accordo nello stabilire un “serpente monetario”: a ogni moneta europea vengono assegnarti dei limiti di oscillazione nel cambio con altre valute (±2,25 del valore al momento dell’accordo). Il “serpente” attesta una volontà dei paesi europei di perseguire un’integrazione con forme autonome rispetto all’alleanza militare con gli Stati Uniti. In Europa “il serpente” e il suo successore, il Sistema Monetario Europeo, sono stati di fatto meccanismi di aggancio alla moneta tedesca.

La sospensione della convertibilità del dollaro in oro, la sua forte svalutazione e l’adozione di politiche protezionistiche da parte degli USA sono interpretati come segnali inequivocabili di una debolezza economica in atto per la potenza americana e segnalano un indubbio ridimensionamento del suo ruolo di nazione-guida svolto fino a quel momento per l’Occidente.

Con il sistema di Bretton Woods – che stabilizza il sistema monetario internazionale nel decennio che va dal 1962 al 1972, in base a meccanismi e procedure rigorosamente definite e fissate dai fondatori dal sistema stesso nel 1944 – le autorità americane sono costrette a convertire in oro le disponibilità ufficiali in dollari degli altri paesi, al prezzo di 35 dollari l’oncia. Nell’immediato dopoguerra la situazione non pone particolari problemi agli Stati Uniti: essendo un periodo caratterizzato da carenza di dollari, i paesi a moneta diversa sono ben disposti a ricostituire le loro riserve in dollari piuttosto che a convertirle in oro. Ben diversamente vanno però le cose negli anni Sessanta. In questo decennio infatti, si verifica una diffusione massiccia e incontrollata di valuta statunitense in circolazione sui mercati esteri, dovuta essenzialmente ai seguenti fattori concomitanti: perdita di slancio del capitalismo statunitense, spese militari aumentate in maniera consistente per sostenere la Guerra nel Vietnam, importazioni cresciute in modo da acuire il deficit della bilancia dei pagamenti, e processi in atto di trasformazione delle grandi aziende in compagnie multinazionali con sedi ed impianti in tutti i continenti.

La Federal Reserve (la Banca di Stato degli USA) ignora ormai la quantità e la collocazione dei dollari circolanti all’estero, pur rimanendone garante: il sistema di Bretton Woods la impegnava infatti ad assicurarne in qualsiasi momento la conversione in oro. In questo periodo quindi si ha contemporaneamente una netta riduzione delle riserve auree degli Stati Uniti (per i fattori di crisi nel bilancio statale già citati) e un forte aumento delle disponibilità ufficiali in dollari, potenzialmente convertibili in oro. Il dollaro si sgancia dall’oro domenica 15 agosto 1971, quando il Presidente Richard M. Nixon interviene ufficialmente con un provvedimento governativo a sospendere la convertibilità dei dollari detenuti nelle riserve ufficiali estere in oro e in altre attività di riserva. Il nuovo sistema monetario internazionale, con la sua moneta di riferimento non più convertibile in oro, in realtà non può più chiamarsi sistema di Bretton Woods e in ogni caso – non ispirando fiducia al mercato – provoca forti speculazioni sul dollaro e notevoli fluttuazioni monetarie che producono turbolenze sui mercati dei cambi e nei meccanismi di aggancio a una moneta di riferimento.

Tra il 1971 e il 1974 le valute nazionali fluttuano liberamente sul mercato dei cambi a partire dal dollaro che si rivaluta rispetto ad altre monete. Nel 1972 i paesi della CEE si trovano d’accordo nello stabilire un “serpente monetario”: a ogni moneta europea vengono assegnarti dei limiti di oscillazione nel cambio con altre valute (±2,25 del valore al momento dell’accordo). Il “serpente” attesta una volontà dei paesi europei di perseguire un’integrazione con forme autonome rispetto all’alleanza militare con gli Stati Uniti. In Europa “il serpente” e il suo successore, il Sistema Monetario Europeo, sono stati di fatto meccanismi di aggancio alla moneta tedesca.

La sospensione della convertibilità del dollaro in oro, la sua forte svalutazione e l’adozione di politiche protezionistiche da parte degli USA sono interpretati come segnali inequivocabili di una debolezza economica in atto per la potenza americana e segnalano un indubbio ridimensionamento del suo ruolo di nazione-guida svolto fino a quel momento per l’Occidente.

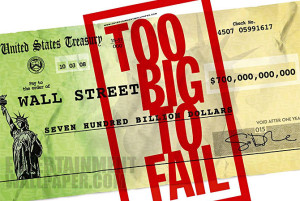

Credit crunch In italiano “stretta creditizia”, è un termine del linguaggio politico-economico che rimanda ad contrazione del tasso di espansione del credito, che può anche assumere valori negativi e dunque corrispondere ad una diminuzione della disponibilità complessiva di liquidità. In genere, viene adottata – tramite la variazione del tasso di interesse da parte della banca centrale – quando è necessario moderare la crescita dell’economia in vista di pericoli di inflazione o di deficit esterno, mentre è considerata non opportuna nei casi in cui si manifesti il timore che possa generare una pressione deflazionistica. Storicamente, i credit crunch più acuti hanno comportato una serie di fallimenti, sia di banche che di imprese, nonché numerosissimi casi di insolvenza da parte di singoli debitori, per lo più famiglie. Questi mancati pagamenti si sono spesso tradotti in pignoramenti dei beni ipotecati a garanzia dei crediti, e in un aumento delle proprietà in capo alle banche. La stretta creditizia fu una delle risposte governative alla crisi del 1929. In particolare, le scelte in tal senso operate dagli Stati Uniti aggravarono la situazione, perché finirono per accentuare la recessione. Basti pensare che nel paese si registrò una spettacolare ondata di fallimenti bancari: dal 1929 al 1933, circa 11.000 dei 26.000 istituti di credito chiusero i battenti, deflazionando pesantemente l’economia. E non a caso il New Deal, la politica economica inaugurata dal presidente F.D. Roosvelt per uscire dalla crisi, comportò un allargamento della spesa pubblica e ridiede ossigeno al sistema creditizio. Il credit crunch ha anche caratterizzato la crisi iniziata nel 2008. In particolare, nell’estate 2011, fu riscontrata una limitata capacità degli istituti di credito di prestare a tassi ragionevoli, a causa del virtuale congelamento del mercato delle obbligazioni bancarie. E nel dicembre dello stesso anno, la stessa Autorità bancaria europea (Eba) evidenziò la necessità di una urgente ricapitalizzazione da parte degli istituti di credito del vecchio continente, pena il rischio di un acuirsi della spirale recessiva.

Crisi petrolifera Dopo la quarta guerra arabo-israeliana dell’ottobre 1973 (guerra dello Yom Kippur) i paesi produttori di petrolio decidono di alzare il livello dello scontro con i paesi consumatori, utilizzando in maniera spietata l’arma del petrolio, per colpire l’intero sistema occidentale e tentare di disarticolarne funzioni e operatività. Con una micidiale sequenza di decisioni unilaterali, i paesi produttori fanno impennare il prezzo del greggio e, al tempo stesso, come misura ritorsiva per l’appoggio fornito e promesso ad Israele dal governo americano, dispongono ” l’embargo petrolifero arabo” articolato su due piani: limitazioni progressive alla produzione e divieto assoluto di esportazione a Stati Uniti, Olanda, Portogallo, Sud Africa e Rhodesia. L’impennata dei prezzi, alla fine del 1973, è in realtà la fine di un processo, lungo quasi un decennio, di progressivo indebolimento del sistema di governo dei mercati petroliferi costruito dalle Majors dopo la Seconda Guerra Mondiale. Questo processo era stato innescato da tre fattori: primo, la ricerca da parte dei paesi esportatori di petrolio di un maggior controllo sulle proprie risorse naturali; secondo, la crisi dell’oligopolio delle Majors, provocata dall’ingresso nei mercati petroliferi internazionali di nuovi attori; terzo, il modificarsi dei rapporti tra domanda e offerta sui mercati del greggio. La crisi petrolifera però rispetto alla produzione di petrolio non è così grave né così drammatica; nel corso dei primi anni Settanta c’è una corsa a produrre più petrolio nei paesi non OPEC, perché la paura di rimanere senza petrolio e, quindi, la percezione della crisi è maggiore rispetto alla effettiva capacità produttiva di petrolio fuori dai paesi OPEC. Gli USA, ad esempio, ottengono petrolio dal Venezuela e riescono ad attenuare di molto l’impatto dell’embargo petrolifero dei paesi OPEC. La crisi petrolifera del 1973 è una prima grande paura collettiva di rimanere senza risorse, senza petrolio; poi si metabolizza e ci si adatta: negli anni Ottanta, durante la guerra Iran-Iraq c’è un crollo significativo della produzione di petrolio; ma non si genera questo shock petrolifero. La crisi petrolifera, tuttavia, cambia certamente la mentalità della popolazione su alcuni importanti temi: crea una maggiore consapevolezza dell’instabilità del sistema produttivo, promuove la ricerca di forti energetiche alternative, fa emergere la questione ambientale, spinge i governi ad attuare politiche di austerità per la ricerca di nuovi equilibri del sistema produttivo basato sul fordismo. E’ considerata un punto di rottura nella storia del secondo dopoguerra: gli anni precedenti, infatti, i cosiddetti Trenta Gloriosi (1946-1973), erano stati anni di crescita, con un notevole sviluppo sia dal punto di vista economico che demografico. Al contrario, a questo periodo seguono anni di crisi, rallentamenti nella crescita, disoccupazione e disordini sociali, il prezzo del petrolio che quadruplica e il successivo embargo petrolifero (vedi Embargo) sono vissuti dai paesi occidentali come un vero e proprio shock. La crisi petrolifera segna un’inversione di tendenza nel rapporto di forza tra stati occidentali e paesi in via di sviluppo, che non rimane circoscritta ai soli produttori di petrolio, ma investe, in modo più generale, l’insieme dei rapporti internazionali. Da una parte è questo il risultato delle difficoltà che gli Stati Uniti stanno incontrando con la sconfitta nel Vietnam; dall’altra è invece il segnale di un intreccio sempre più marcato tra questioni economiche e politiche, che l’internazionalizzazione del commercio e l’integrazione delle economie proietta in uno scenario che non è più quello che aveva dominato gli anni della guerra fredda.

D

D

Dazio Imposta indiretta sui consumi che si applica sulla circolazione di beni e prodotti da uno Stato all’altro (dazio esterno o doganale). I dazi esterni, detti anche dogane, gravano sulle merci che entrano nello Stato, ne escono o lo attraversano e si distinguono quindi in: a) dazi d’importazione, che si applicano sulle merci quando entrano nei confini dello Stato e sono economicamente e finanziariamente i più importanti; b) dazi d’esportazione – applicati, al contrario, alle merci che varcano i confini dello Stato produttore – non hanno avuto mai grande diffusione dato il favore con cui sono in genere viste le esportazioni, a meno che non si tratti di evitare l’uscita di materie prime indispensabili allo sviluppo delle industrie nazionali; c) dazi di transito che colpiscono le merci nel momento in cui esse attraversano il territorio dello Stato unicamente per raggiungere il luogo di destinazione ultimo, ma sono aboliti quasi ovunque al fine d’incoraggiare il commercio. I dazi sono detti economici, protettivi e industriali, quando mirano a proteggere dalla concorrenza straniera rami della produzione nazionale o alcuni prodotti; sono invece detti fiscali quando sono applicati in diretta contrapposizione a quelli protettivi e quando mirano esclusivamente ad assicurare un maggior gettito di denaro alle casse dello Stato. Fra i paesi dell’Unione Europea, al fine di raggiungere l’unità economica che ha come necessario presupposto una concreta unione doganale, si è disposta la soppressione dei dazi sugli scambi interni nell’ambito dei paesi comunitari già a partire dal 1968. Una volta venutasi a realizzare l’unione doganale tra i paesi membri dell’UE è stato però necessario creare una tariffa doganale comune per le merci importate da paesi extracomunitari (i paesi terzi).

Default In italiano “insolvenza”, è la condizione per la quale un debitore non può far fronte alle condizioni contrattuali e dunque rispettare le modalità di estinzione del passivo. In genere, l’esito di un default è il fallimento del soggetto debitore, anche se in certi casi la bancarotta può essere pilotata o addirittura evitata attraverso un piano di salvataggio, volto a lenirne gli aspetti più traumatici. Nella crisi del 2008, il termine default è stato inizialmente utilizzato per indicare i rischi corsi da numerose banche d’investimento, ma poi, a partire dal 2011, è stato insistentemente impiegato in riferimento agli stati meno virtuosi. In questa fase, infatti, la recessione è evoluta in direzione di una crisi dei debiti sovrani, vale a dire che vari paesi si sono ritrovati nella difficoltà concreta di rifinanziare il proprio debito pubblico. Infatti, il rapporto debito/pil è cresciuto quasi ovunque a seguito di una contrazione del prodotto interno lordo, e ha costretto i paesi ad un maggiore onere per piazzare i titoli di stato, i cui rendimenti, appunto, sono sensibilmente cresciuti. Di qui il rischio – paventato dalle società di rating e da altri osservatori – dell’incapacità di fare fronte al debito, con il conseguente fallimento dello stato. Il caso più dibattuto fu quello della Grecia, paese modesto dal punto di vista della popolazione e del tessuto economico, ma all’interno dell’eurozona e come tale potenzialmente pericoloso per tutta l’Unione monetaria europea. Gli scenari immaginati in caso di default della Grecia apparivano quasi tutti apocalittici, e non contemplavano solo il ritorno alle divise nazionali, a iniziare dalla dracma, ma anche l’inizio di un vero e proprio caos socio-economico. Si prevedeva un’elevatissima inflazione che avrebbe quasi azzerato i risparmi, una disoccupazione di massa conseguente alla grave contrazione della produzione industriale, nonché disordini e violenze in conseguenza della rabbia popolare. Del resto, i precedenti della Repubblica di Weimar, fallita de facto durante l’iperinflazione del 1923, o quello più recente dell’Argentina, che nel 2002 era andata in default, o ancora quello dell’Islanda, prima (piccola) vittima della crisi del 2008, indicavano che il fallimento dello stato fosse un rischio più che concreto. Per scongiurare un epilogo tragico per la Grecia (e per l’Europa), il paese ellenico fu messo nella condizione di rinegoziare parte dei propri debiti, di ricevere aiuti e di superare la fase più acuta della crisi, al prezzo di una pesante ristrutturazione interna, che produsse licenziamenti nel pubblico impiego, un aumento della tassazione e la parziale perdita della sovranità in materia di politica economica. Il rischio di default si allargò presto ad altri paesi con debiti sovrani preoccupanti, in particolare quelli mediterranei (poi definiti Pigs, in inglese “maiali”, inteso sia in senso dispregiativo che come acronimo di Portogallo, Italia, Grecia, Spagna) ai quali si aggiunsero poi anche Irlanda e Gran Bretagna (a formare il gruppo dei Piiggs). In tutti questi casi, il rischio di insolvenza fu contrastato a livello governativo con politiche di austerity, che portarono ad un innalzamento della pressione fiscale e a tagli allo stato sociale. Poiché l’effetto collaterale principale fu l’aggravamento della recessione, questo approccio fu fortemente criticato dagli economisti di formazione neokeynesiana, che al contrario indicavano nell’ampliamento della spesa pubblica la misura cruciale per rilanciare l’economia a beneficio di una crescita del prodotto interno lordo che avrebbe conseguentemente ridotto il rapporto debito/pil.

Deflazione vedi Inflazione.

Delocalizzazione

Fotografia aerea dello stabilimento FIAT di Bielsko-Biała, in Polonia, nel 2007. Autore Marek Kocjan; fonte: http://www.kocjan.pl

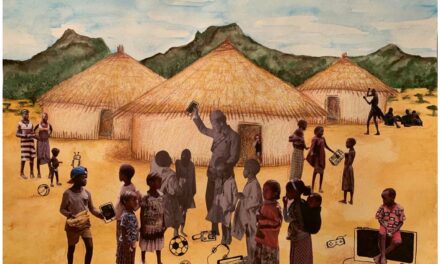

Processo di decentramento di interi pezzi o comparti produttivi in zone o aree in cui è più conveniente l’assunzione di lavoratori e la produzione industriale stessa. Spostamento delle attività e degli impianti industriali in aree diverse dei continenti; pertanto dal modello fordista della grande industria che connota e permea un territorio, si passa ad un modello di impresa a rete che assembla spezzoni di produzione e di saperi tecnologici in aree anche distanti fra loro. Fenomeno per cui si sta ridisegnando la geografia produttiva internazionale, in particolare nel Sud-Est asiatico, dove si creano nuovi e dinamici poli di concorrenza. Il capitale va cioè alla ricerca di serbatoi di forza-lavoro a basso costo e non conosce più frontiere, mentre l’intero processo produttivo tende ad articolarsi e a connettersi su scala planetaria grazie alla telematica. La delocalizzazione dei posti di lavoro industriali dalle aree più sviluppate a quelle più povere – dove la manodopera è meno costosa, meno protetta, meno sindacalizzata – è un processo che muove i primi passi negli anni Settanta, ad opera delle maggiori compagnie multinazionali che finalizzano i propri investimenti esteri non più solo al controllo e allo sfruttamento delle materie prime dei paesi del Terzo Mondo, ma veicolano investimenti per impiantare stabilimenti produttivi in loco. Nel 1960 i paesi meno sviluppati detengono il 38% dei posti di lavoro industriali del pianeta; percentuale che sale al 45% nel 1970 e al 53% nel 1980. Negli anni Novanta i paesi meno sviluppati ospitano poco meno dei due terzi della forza lavoro industriale del pianeta.

Dominion Comunità autonome appartenenti all’impero britannico, aventi uguale status, ma senza alcun reciproco rapporto di subordinazione nella trattazione degli affari interni o esteri, sebbene unite da un comune vincolo di fedeltà alla corona del Regno unito, e liberamente associate come membri del Commonwealth britannico.

E

E

Embargo Sanzione economica applicata a paesi che si macchiano di azioni o scelte politiche ritenute intollerabili dalla comunità internazionale, quali aggressioni armate ad altri stati, genocidi, privazione della popolazione o di parte di essa dei più elementari diritti umani e civili. Consiste nella sospensione dei rapporti commerciali e, in passato, si concretizzava nel divieto di accesso o di uscita delle navi dai porti del paese sanzionato. Il termine, di origine spagnola, significa, infatti “ostacolo” e indica il divieto di proseguire nella navigazione.

Embargo petrolifero Improvvisa e inattesa interruzione del consueto flusso di approvvigionamento di petrolio perché i governi dei paesi maggiori produttori di petrolio, membri dell’OPEC ( Organization of the Petroleum Exporting Countries) decidono di prendere il controllo della produzione del greggio e, cosa più importante, della gestione dei prezzi per le esportazioni dai loro paesi. Fino a quel momento il petrolio era prodotto ed immesso sul mercato da società petrolifere sotto il controllo occidentale, le quali, riducendo gradualmente il prezzo, avevano lentamente svalutato le azioni che i governi arabi avevano precedentemente acquistato. Questa offensiva commerciale anti-occidentale è inasprita dalla guerra dello Yom Kippur (vedi Yom Kippur) iniziata il 6 ottobre del 1973. La maggior parte dei paesi arabi, produttori di petrolio, appartenenti all’OPEC erano fermamente intenzionati a ridimensionare la politica occidentale in Medio Oriente e ad usare il petrolio come arma, per una guerra commerciale contro l’Occidente industrializzato.

Età dell’Oro, Fine della – La prolungata espansione economica che aveva caratterizzato il secondo dopoguerra trova un improvviso ostacolo agli inizi degli Anni Settanta: lo sviluppo ordinato e sostenuto dell’ultimo quarto di secolo appare definitivamente concluso, anche se il ritmo degli anni Settanta si rivela ancora positivo. Ciò che comunque termina in modo inaspettato non è solo una fase espansiva senza precedenti, ma la struttura complessiva dell’economia internazionale e il ruolo pienamente egemone svolto in essa dall’Occidente e dagli Usa. Il primo mutamento tangibile si presenta in modo graduale ed è il risultato del progressivo indebolimento del dollaro e della concomitante crescita del deficit americano dovuta alla guerra del Vietnam. Nell’agosto del 1971 Nixon sospende la convertibilità del dollaro in oro e pone fine così al sistema creato a Bretton Woods nel 1944. Il passaggio graduale e, in parte incontrollato, a un sistema fluttuante di cambi fra le monete, già in essere nei primi anni Settanta, indebolisce ulteriormente il sistema commerciale e monetario internazionale che nel 1973 viene colpito da un secondo, improvviso evento- la guerra dello Yom Kippur e il conseguente embargo petrolifero- che ne accelera il processo in atto di trasformazione strutturale e sistemica. Lo sviluppo economico del secondo dopoguerra era di fatto divenuto sempre più dipendente dal petrolio come fonte privilegiata di energia per l’industria, i trasporti e il riscaldamento, senza contare la sua utilizzazione nella produzione di materie plastiche, fibre, detergenti, coloranti, fertilizzanti. Il controllo delle “Sette Sorelle” sul mercato petrolifero aveva indotto alcuni paesi a creare nel 1960 l’OPEC per contrastare il ribasso dei prezzi con cui il cartello delle compagnie petrolifere comprava il greggio. L’orientamento nazionalistico dei paesi arabi, che ne costituivano la maggioranza, premeva per una riappropriazione delle proprie risorse naturali e per un maggior controllo della ricchezza prodotta, anche negli stati più decisamente schierati con l’Occidente. Così la questione economica s’intrecciava al problema politico rappresentato dal permanere della conflittualità tra il mondo arabo e Israele sempre più legato, dopo la crisi del 1956, agli Stati Uniti e all’Occidente. La scarsità di petrolio fa salire i prezzi oltre la soglia dell’aumento del costo del greggio, con le compagnie petrolifere che pagano anche sedici dollari per un barile (159 litri) il cui prezzo ufficiale ha superato gli undici e che prima della crisi era pagato tre dollari ( il cui costo di produzione non era superiore ai trenta centesimi). Non è solamente la benzina a scarseggiare, causando un effetto simbolico che aggrava la percezione della crisi; sono tutti prezzi a lievitare, spesso senza un controllo alimentando una spirale inflazionistica che supera di gran lunga quella che si era già manifestata a fine anni Sessanta. La risposta dei governi occidentali a questo improvviso e forzoso travaso di ricchezza dai paesi sviluppati ai paesi produttori di petrolio è una politica di contrazione della domanda. Una diminuzione dei consumi è però inevitabile, dovendosi pagare maggiormente- e in dollari- un acquisto di petrolio che solo in parte si riesce a controllare o ridurre. La fine dell’Età dell’oro è annunciata in Europa dall’inflazione che la crisi petrolifera ha accentuato, dando vita ad una spirale di rincorsa fra prezzi e salari cui contribuisce anche l’intensa conflittualità sindacale. In Europa occidentale l’inflazione era rimasta sotto il 4% fino al 1969;era cresciuta oltre il 6% negli anni successivi e dopo il 1973 aveva accompagnato gli anni Settanta con un valore attorno all’11%. Questa media tuttavia ci restituisce una forte disparità tra paesi capaci di controllare l’inflazione e mantenerla al 5% ( Germania Occidentale, Olanda, Svizzera, Austria) e altri paesi che raggiungono e superano anche il 15% ( Italia, Spagna, Gran Bretagna, Eire). Tra la metà degli anni Sessanta il panorama internazionale si trasforma sensibilmente mentre “l’età dell’oro” dello sviluppo economico inizia a entrare in crisi. Dopo la paura suscitata da un possibile conflitto nucleare nel corso della “crisi dei missili”, il 1963 si presenta come un anno distensione che sembra preludere alla guerra fredda. L’accordo sulla sospensione degli esperimenti nucleari pare bloccare la corsa agli armamenti e l’ipotesi di una coestistenza pacifica trova il suo simbolo nel capi di stato delle due Superpotenze ( Kennedy e Chruṧḉёv) e nel nuovo pontefice, Giovanni XXIII. Proprio in quell’anno però, tuttavia, muore Papa Giovanni e il Presidente Kennedy viene assassinato; poi l’estromissione di Chruṧḉёv dal potere pone fine alle speranze della destalinizzazione. La distensione prosegue, ma come ingessata e interrotta da nuove crisi, in un contesto segnato dalla recrudescenza dell’intervento in Indocina e dalla dottrina Breznev e che il conflitto sovietico-cinese rende particolarmente instabile. E’ la guerra nel Vietnam a riassumere nel modo più chiaro i pericoli per la pace, la contraddittorietà dei comportamenti delle grandi potenze e il limite alla libertà della loro azione. Infatti la strategia americana della guerra fredda, dopo la fase iniziale del containment, non si fonda su un equilibrio di potenza, non solo perché considera impossibile una situazione di stallo-stante il carattere dell’avanzata comunista nel mondo- ma anche perché la difesa dell’integrazione economica e commerciale presuppone un consolidamento ed una crescita del mondo libero e democratico ( il progetto wilsoniano) che spingono a costruire, in realtà, una “preponderanza di potenza”. Il risultato è da una parte l’intensificazione dei colloqui con l’URSS per i trattati anti-nucleari (1968,1969 e 1971); dall’altra l’abbandono completo dell’opzione democratica per i governi che si intendono appoggiare nella loro lotta contro il comunismo: lo stesso Vietnam del Sud ne è un chiaro esempio, ma sono soprattutto i regimi dittatoriali latino-americani ( dalla Repubblica Domenicana nel 1965 al Cile nel 1973 e all’Argentina nel 1976) a costituire la verifica della svolta avvenuta. Il ritorno al realismo, di cui è un esempio la politica seguita in Vietnam negli ultimi anni sessanta- segnata dal ritiro dei soldati americani e dal concomitante incremento dei bombardamenti- cerca di ridimensionare la sconfitta e di inserirla in una riedizione degli equilibri di potenza che avrà breve durata, per gli effetti dinamici anche in campo internazionale delle vicende interne dell’affare Watergate e delle dimissioni di Nixon. I mutamenti della politica estera dell’Unione Sovietica, anche se speculari in parte a quelli americani, rispondono a dei criteri diversi. Nella seconda metà degli anni Settanta si determina un cambiamento più accentuato che sembra capovolgere gli orientamenti emersi nella prima metà del decennio. La dottrina di Breznev -che aveva scandito l’invasione della Cecoslovacchia- mira a contrastare le tendenze centripete e di disintegrazione del campo socialista, la cui normalizzazione non migliora però i rapporti con la Cina, che si radicalizzano fino a dar luogo a sconti armati di frontiera. L’appoggio ai movimenti di liberazione e ai regimi socialisti del Terzo Mondo si accentua, facendo leva sugli interessi economici per piegarne le velleità autonomistiche e integrarli maggiormente nel proprio campo- come nel caso di Cuba-o sostenendo con forza differenti regimi dittatoriali, con una strategia realistica e cinica, analoga a quella statunitense verso le dittature militari del Sudamerica. Questo orientamento della politica brezneviana si accompagna ad una stabilizzazione delle relazioni con l’Occidente e gli Stati Uniti che, nel giro di pochi anni, ribalta l’atteggiamento di ostilità che l’Urss si era guadagnata con la sanguinosa repressione della Primavera di Praga. Il timore suscitato dal riavvicinamento cino-americano porta al consolidamento della distensione sancito dal vertice Nixon-Breznev del maggio 1972 a Mosca e seguito dall’intensificazione degli scambi commerciali che dal 1971 al 1976 si moltiplicano otto volte.

Eurobond Si tratta di una parola composta da euro- (prefisso col significato di europeo) e bond (obbligazione), a indicare l’ipotetica emissione congiunta di obbligazioni del debito pubblico garantite da tutti i paesi dell’eurozona da parte di una apposita agenzia creata ex novo e deputata a questa specifica funzione. Gli eurobond (chiamati anche stability bond) sono stati immaginati in maniera sempre più pressante nel 2011, in coincidenza della fase di crisi relativa ai debiti sovrani. Tra l’altro, la loro creazione andrebbe nella direzione di operare una maggiore integrazione tra le economie europee, all’insegna di un bilancio unico, ritenuto un obiettivo strategico da parte di varie forze politiche europeiste. Tuttavia, la prospettiva della creazione degli eurobond è stata accolta con reazioni molto diverse dai governi degli stati dell’eurozona. In particolare, sono emerse tre tendenze principali, e cioè un’approvazione entusiastica, un sostanziale scetticismo e una netta contrarietà, con queste ultime due posizioni de facto alleate. Chi si è pronunciato favorevolmente rispetto agli eurobond ha sottolineato come questo strumento contribuirebbe a dare vita a un nuovo grande mercato di obbligazioni, più ampio e più liquido rispetto a quelli nazionali. In questa maniera, il rischio individuale dei singoli paesi verrebbe trasformato in frazioni di rischio collettivo, e l’istituzione di un mercato di dimensioni tanto imponenti dovrebbe mettere al riparo da possibili attacchi speculativi. Le motivazioni contrarie e le posizioni scettiche, invece, traggono forza dalla considerazione che i paesi più virtuosi dovrebbero accollarsi un onere aggiuntivo, in termini di costo del debito, a favore dei paesi meno virtuosi. Vi sarebbe inoltre il rischio che la protezione offerta dagli eurobond incentivi il cosiddetto azzardo morale (o moral hazard), ossia una forma di opportunismo post-contrattuale, che porta a perseguire i propri interessi a spese della controparte, nella consapevolezza che i costi associati a un eventuale esito negativo delle proprie azioni ricadrebbero sulla collettività anziché solamente su sé stessi. In pratica, alcuni paesi sarebbero indotti a scegliere politiche fiscali e di bilancio ancor meno rigorose, esacerbando la discrasia tra nazioni “rilassate” e nazioni “virtuose” e appesantendo gli oneri sopportati da queste ultime. Inoltre, soprattutto a detta degli scettici, la prospettiva degli eurobond incontrerebbe alcune difficoltà oggettive, dal momento che richiederebbe una riforma dei trattati europei e dei ruoli e dei compiti affidati per via statutaria alla Banca centrale europea (Bce), nonché le sopraccitate riforme per l’uniformazione degli standard di rigore delle politiche fiscali nazionali. Tutte novità che avrebbero bisogno della ratifica unanime degli stati membri, un meccanismo la cui messa in atto comporterebbe obbligatoriamente lunghi tempi tecnici di attuazione.

F

F

Federal Emergency Relief Act Legge approvata negli Stati Uniti il 12 maggio 1933 per far fronte ai gravi disagi conseguenti la grande crisi del 1929. Il problema principale era costituito da una diffusa disoccupazione che privava milioni di famiglie delle condizioni minime vitali di reddito creando una emergenza sociale che i sussidi locali erano inadeguati ad affrontare. Solo un cospicuo stanziamento a livello centrale e la cooperazione coordinata dei diversi stati e territori poteva fornire sollievo ai bisognosi e alle persone in difficoltà.

Federal Reserve Bank Costituita da dodici banche regionali dislocate in altrettanti distretti che rappresentano l’organizzazione territoriale del Federal Reserve System. Esse hanno sede a Boston, New York, Filadelfia, Cleveland, Richmond, Atlanta, Chicago, Saint Louis, Minneapolis, Kansas City, Dallas, San Francisco. (vedi Federal Reserve System)

Federal Reserve Board Negli Stati Uniti d’America è l’organo di controllo della banca centrale. È retto da sette governatori nominati da Presidente degli Stati Uniti. (vedi Federal Reserve System)

Federal Reserve System È l’insieme degli organi che formano la Banca Centrale degli Stati Uniti. È un’agenzia pubblica e indipendente dal governo statunitense poiché le sue decisioni non sono ratificate da organi del governo o del parlamento. Costituiscono il Federal System una agenzia governativa centrale retta da sette governatori nominati dal presidente degli stati Uniti (Board of Governors of the Federal Reserve System), dodici banche regionali (Federal Reserve Bank), il Federal Open Market Committee (FOMC, responsabile delle operazioni di mercato aperto che influenza i tassi di interesse sui mercati finanziari e azionari), diverse banche private che acquistano azioni non cedibili delle Federal Bank, diversi consigli consultivi. Fra i compiti principali del Federal Reserve System si segnalano:

- l’indirizzo fornito alla politica monetaria nazionale: dalla quantità di moneta circolante alle condizioni del credito per supportare l’economia e l’occupazione e controllare i tassi di interesse a lungo termine;

- il controllo degli intermediari finanziari e delle loro operazioni per assicurare stabilità al sistema bancario e garantire i consumatori. Non tutti gli Istituti di Credito sono tuttavia obbligati ad operare sotto la vigilanza della Fed; essi possono esercitare l’attività bancaria purché controllati anche da altri organismi come l’Office of the Comptroller of the Currency (OCC) o la Federal Deposit Insurance Corporation (FDIC);

- il perseguimento della stabilità del sistema finanziario e il contrasto dei rischi indotti dai mercati finanziari;

- l’attività di tesoreria.

La Federal Reserve System fu istituita con una legge denominata Federal Reserve Act approvata dal Congresso degli Stati Uniti il 23 dicembre 1913 e cominciò ad essere operativa nel 1916. In seguito alla crisi finanziaria del 1907 si era evidenziata la necessità di un organo di indirizzo e di controllo dei mercati finanziari americani per prevenire e contenere i danni di altre eventuali crisi. Il lungo dibattito fra i diversi orientamenti politici e le differenti teorie economico-finanziarie, oltre all’analisi dei sistemi adottati dagli altri paesi, sfociò nell’istituzione di un organismo molto complesso che mantenne una struttura federale per essere grado di ricevere impulsi da tutte le parti del paese. Le azioni delle banche della Federal Reserve System non possono essere cedute o impegnate ed i loro dividendi non possono superare il 6%. Le quote eccedenti sono depositate presso il Dipartimento del Tesoro.

Finanziarizzazione Predominio della finanza che, con veloci movimenti di grandi capitali, anche grazie all’informatica e alla mondializzazione dei mercati, sposta quotidianamente enormi quantità di denaro. Nel corso degli anni Settanta e Ottanta, la crescita del fenomeno ha portato numerose imprese industriali a preoccuparsi più dei ricavi derivanti dal ricorso a strumenti finanziari che degli utili del proprio core-business. Il fenomeno trae altresì origine dalla concentrazione di ricchezza accumulata, che però non si è necessariamente tradotta in maggiori investimenti produttivi, ma ha imboccato la strada degli impieghi di natura speculativa. Il volume dei capitali dirottato nelle transazioni finanziarie si è dilatato fino a superare di 50 volte quello dell’economia reale e ha coinvolto ampi strati sociali, fino ai piccoli e piccolissimi risparmiatori. Verso la fine del degli anni Settanta, alle trasformazioni profonde avvenute nel settore delle comunicazioni e ai cambiamenti nella trasmissione delle informazioni introdotti dalle innovazioni tecnologiche si sono intrecciati intensi e rilevanti cambiamenti del mondo economico e finanziario, anche in conseguenza della fine del sistema di Bretton Woods. Il passaggio verso una regolazione dell’economia in cui il mercato avesse un ruolo sempre più centrale, a scapito di quello avuto in precedenza dallo Stato, ha trovato nelle scelte di politica economica di Ronald Reagan e di Margareth Thatcher e nelle teorie monetaristiche – predominanti in quella fase – gli agganci più immediati e diretti. L’effetto di maggior rilievo è stato l’aumento progressivo della circolazione di capitali, sottratta al controllo dei governi e delle autorità monetarie, che è andata ad alimentare un flusso di investimenti indirizzati in misura crescente alla speculazione. È proprio a metà degli anni Ottanta che riprese con forza, su scala molto più ampia e con modalità e intensità maggiori, quel processo di apertura del mondo intero al commercio e agli investimenti che aveva caratterizzato i decenni fra la fine del XIX e l’inizio del XX secolo e che si era interrotto con la prima guerra mondiale. E così si andò costruendo un mercato unico del denaro con un trasferimento massiccio di capitali dagli Stati Uniti all’Europa e con una crescita degli investimenti esteri delle grandi compagnie e delle maggiori aziende. Il debito pubblico dei paesi avanzati passò, in poco più di dieci anni, dal 20% al 40 % del prodotto complessivo. Verso la metà degli anni Ottanta, in Europa e in Giappone caddero i controlli statali sui cambi e si determinò un’accelerazione della mobilità del denaro e dell’autonomia della finanza dal mondo della produzione e del commercio. Ci furono scelte politiche dei governi atte a incrementare una tendenza che col passare degli anni andò sempre più a vantaggio del mercato e sempre più a indebolire gli stati. Crebbe l’emissione di obbligazioni internazionali, le banche d’investimento acquistarono interi mutui immobiliari suddividendoli e rivendendoli, i crediti bancari divennero titoli negoziabili. La diffusione della partecipazione alla vita finanziaria, sia a livello individuale sia tramite nuovi istituti di gestione privata del risparmio collettivo, ha portato, insieme alla liberalizzazione dei mercati dei capitali e alla possibilità di investire in ogni parte del mondo, a un aumento delle persone interessate all’andamento della finanza e al nascere di una nuova categoria di professionisti in competizione fra loro. Tutto ciò ha costituito la necessaria premessa alla crisi del 2008, le cui origini (la questione dei mutui subprime) e i cui sviluppi (la criticità dei debiti sovrani) sono evidentemente legate alla finanziarizzazione sregolata ed eccessiva dell’economia. Anche per questo, gli interventi riparatori hanno tentato – non sempre con successo – di introdurre vincoli e limitazioni a questa tendenza, per prevenire future ulteriori problematiche analoghe.

Flusso di approvvigionamento Scorrimento condizionato e costante di fluido, in questo caso petrolio, volto a soddisfare le richieste e ad assicurare l’efficienza di sistemi complessi organizzati in settori produttivi strutturati e interdipendenti. Lo sviluppo dell’industria petrolifera procede tra tensioni politiche e alterne vicende, con brusche oscillazioni dei prezzi, scoperte di nuovi ed importanti giacimenti (come quello di Kirkuk in Iraq nel 1926), espansione delle aree di utilizzo del petrolio e caduta mondiale della domanda, ad esempio con la crisi del 1929 e con quella dovuta allo shock petrolifero del 1973. Negli anni Venti, ad esempio, la crescita dei mercati petroliferi avviene in modo irregolare, con forti oscillazioni nella produzione e forti variazioni dei prezzi. Nel 1927-28 si determina una vera e propria guerra dei prezzi su scala internazionale tra le maggiori compagnie dell’epoca; ma anche tra i piccoli produttori texani la situazione si profila drammaticamente incerta fra aspettative di rapidi arricchimenti e paure di fallimenti devastanti.

La struttura olipolistica di controllo del settore petrolifero si assesta, in questa fase, nel giro di pochi anni e poggia su due pilastri principali: da un lato il dispositivo di Prorationing per la produzione di greggio interna agli Stati Uniti, dall’altro due accordi di cartello tra le maggiori compagnie riguardanti il controllo del greggio mediorientale e la spartizione dei mercati di sbocco fuori dagli Stati Uniti. Il Prorationing è un dispositivo che riesce a far funzionare i pozzi petroliferi, a rotazione, solo per un certo numero di giorni al mese. Viene applicato sistematicamente dagli Stati Uniti per evitare un eccesso di offerta e di conseguenza il crollo del prezzo, specie dopo la scoperta di grandi giacimenti texani di greggio. Nel 1935, dopo qualche anno di sperimentazione, con il Connally Hot Oil Act il Prorationationg viene legalizzato e la sua gestione è affidata ad un organismo pubblico, la Texas Railroad Commission. Mentre all’interno degli Stati Uniti i meccanismi di controllo debbono essere affidati alle autorità pubbliche – per sfuggire alla legislazione monopolistica – sui mercati internazionali le maggiori compagnie procedono direttamente fra loro a fare accordi di cartello. I due accordi – che restarono segreti per lungo tempo – risalgono al 1928.

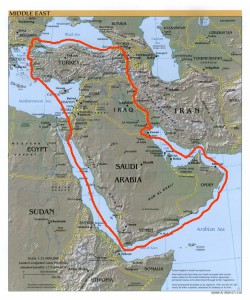

Accordo della Linea Rossa. La linea è stata disegnata ricalcando quella tracciata in: United States. Federal Trade Commission, The International Petroleum Cartel (Washington, U. S. Govt. Print. Off., 1952), p. 66

Il primo, detto Linea rossa, è definito a Ostenda tra quattro delle Sette Sorelle, più i francesi della Compagnie Francaise des Petroles e un mediatore armeno. L’accordo prevede che dentro i territori delimitati da una linea rossa (che include Turchia, Iraq, Arabia Saudita, Iran e Kuwait) tutte queste compagnie possano operare solo congiuntamente per la ricerca e l’estrazione del greggio. Le norme che regolano il funzionamento di questi consorzi, e che restano in vigore fino alle nazionalizzazioni – conseguenza diretta della crisi Petrolifera del 1973 – sono estremamente complesse e prevedono una pianificazione pluriennale della produzione e della sua ripartizione tra i soci. Il secondo accordo stipulato in segreto è detto As-Is (o “accordo di Achnacarry”, dal nome della località scozzese dove fu definito) e impegna le Sette Sorelle a collaborare per mantenere le quote di mercato del 1928, espandendosi solo proporzionalmente all’ampliamento del mercato oppure ai danni delle compagnie rimaste fuori dall’accordo. Questo accordo resta secretato per lungo tempo e verrà diffuso solo in seguito alle indagini della autorità statunitensi sul “cartello petrolifero”. I flussi di greggio dunque si muovono all’interno delle maggiori compagnie, dalle affiliate che sono addette alla produzione a quelle che sono impegnate nella raffinazione e nella distribuzione dei prodotti. Il sistema oligopolistico, affermatosi agli inizi degli anni Trenta, manterrà saldo il suo controllo del mercato nei decenni successivi, raggiungendo il culmine del suo potere negli anni Cinquanta, quando le Otto Compagnie maggiori –le Sette Sorelle e la francese CFP – arriveranno a controllare il 99,4 % del greggio prodotto fuori dal Nord America e dai paesi comunisti. Quello che accade nel 1973, cioè un’improvvisa ed inaspettata interruzione del consueto flusso di approvvigionamento, è dovuto al fatto che i governi dei maggiori produttori di petrolio – tutti membri dell’OPEC – decidono di prendere il controllo della produzione del greggio e della gestione dei prezzi per le esportazioni dai loro paesi. Fino a quel momento il petrolio era prodotto ed immesso sul mercato da società petrolifere che erano sotto il controllo occidentale. Queste, riducendo gradualmente il prezzo del petrolio, avevano deprezzato considerevolmente le azioni che i governi arabi avevano precedentemente acquistato. I prezzi del petrolio cominciarono così a crescere fino a quadruplicarsi. Questo rialzo dei prezzi fu portato avanti dai paesi arabi, con il tacito consenso dei grandi interessi petroliferi americani (le Sette Sorelle) e forse anche dallo stesso governo statunitense, interessato a rendere economicamente competitive alcune risorse energetiche da lui stesso controllate, come il petrolio dell’Alaska, il carbone indigeno e l’energia nucleare. Si pensava, anche, di trarre vantaggio dalle difficoltà che gli altri paesi occidentali avrebbero dovuto affrontare, essendo molto più dipendenti dai rifornimenti OPEC.

Una stazione di servizio durante la crisi del petrolio del 1973 (Foto di Evening Standard/Getty Images)

La crisi petrolifera, dunque, è iniziata di fatto molto prima della Guerra del Kippur e considerarla come un atto di rottura improvviso e convulso da parte dei Paesi Arabi per sostenere finanziariamente Siria ed Egitto nella guerra contro Israele è non solo semplicistico, ma di certo erroneo. Già i tentativi portati avanti dall’Arabia Saudita precedentemente, cioè a partire dal 1960, per modernizzare e cambiare il paese erano stati soggetti a interpretazioni fuorvianti e pregiudizievoli. La crisi petrolifera degli anni Settanta non è pertanto direttamente concatenata alla Guerra del Kippur, anche se il petrolio è stato usato in questo conflitto come un’arma, ma deriva dalle pressioni esercitate da circa un decennio dai Paesi del Terzo Mondo in via di sviluppo. Questi infatti stavano lottando per ottenere l’indipendenza economico-politica e affrontando la difficile transizione verso la decolonizzazione. Si possono individuare quattro elementi alla base di questo shock petrolifero: 1) la richiesta dei produttori di una maggiore partecipazione nelle concessioni petrolifere; 2) l’affiorare su scala mondiale di segnali di esaurimento delle risorse petrolifere; 3) il conflitto Arabo-Israeliano che alimenta il nazionalismo arabo nella zona mediorientale; 4) la cooperazione fra i Paesi produttori di petrolio e i Paesi in via di sviluppo nel Terzo Mondo. Risulta quindi importante sottolineare che l’embargo (cioè l’arresto del flusso di approvvigionamento di petrolio) e l’aumento dei prezzi sono due fenomeni che non hanno un legame di concatenazione diretta ed immediata, anche se entrambi entrano come elementi caratterizzanti e concomitanti in questa crisi petrolifera del 1973. Infatti l’embargo messo in atto dai Paesi Arabi ha effetti abbastanza limitati, dal momento che è stato in parte bilanciato dall’aumento della produzione nei Paesi non-Arabi, come la Nigeria, e in parte da una progressiva diminuzione del consumo mondiale, soprattutto nel caso dei Paesi Europei. Nonostante l’embargo in quanto tale non ottenga pienamente i risultati sperati, esso è comunque cruciale per il metodo con cui viene applicato: è attuato solo verso i Paesi che sostengono Israele nella Guerra del Kippur, in modo particolare contro gli Stati Uniti. L’altro elemento invece – cioè l’aumento generalizzato del prezzo del petrolio – ha importanti conseguenze a livello mondiale. I motivi alla base di questo fenomeno sono, anche in questo caso, molteplici: il deprezzamento del dollaro, la fine degli accordi di Bretton Woods, l’aumento del prezzo delle materie prime, la nazionalizzazione di una serie di risorse (tra cui il petrolio), la paura di un esaurirsi delle stesse, e di nuovo soprattutto del petrolio, il culmine della produzione di greggio da parte degli Stati Uniti, l’emergere della questione ecologica e ambientale, le trasformazioni socio-economiche nei Paesi produttori, l’inflazione galoppante. Da parte loro, i paesi aderenti all’OPEC sperimentano un improvviso e massiccio afflusso di denaro che viene utilizzato in vari modi. In qualche caso è impiegato per sviluppare l’industria nazionale (Iraq); in altri casi in ambiziosi progetti di armamento (Libia e Iraq) o progetti agricoli tesi a trasformare il deserto in terreni in cui applicare e sperimentare un’agricoltura intensiva e capitalistica. Alla vigilia della crisi, nell’ottobre 1973, i prezzi del greggio del Golfo Persico erano aumentati di circo l’80% in più rispetto al 1970; quelli del petrolio libico di più del 100%. L’impennata dei prezzi alla fine del 1973 è in realtà l’apice di un processo di progressivo indebolimento del sistema di governo dei mercati petroliferi costruito dalle Majors dopo la Seconda Guerra Mondiale. Tre sono i fattori principali di questo processo, che registra un’incubazione lunga quasi un decennio: 1) la ricerca, da parte dei paesi produttori ed esportatori di petrolio, di un maggior controllo sulla propria risorsa naturale; 2) la crisi dell’oligopolio della Majors, provocata dall’ingresso nei mercati petroliferi (specialmente in Medio Oriente) di nuovi attori (Compagnie statunitensi fuori dalle Sette Sorelle o altre compagnie nazionali di altri paesi importatori); 3) il modificarsi del rapporto tra domanda e offerta sul mercato del greggio. Così come la caduta del profitto è stata la causa profonda della crisi del lungo boom post-bellico nei paesi del sistema capitalistico occidentale, anche l’industria petrolifera registra una crisi di profittabilità quale causa della fine dell’Età dell’Oro, cioè della continua espansione a bassi prezzi. La fine della Golden Age è dunque la conseguenza di una generale caduta del tasso di profitto a seguito della saturazione dei mercati e, soprattutto, del cambiamento degli equilibri di potere tra capitale e lavoro generato dalla piena occupazione. I paesi importatori di petrolio – l’Europa occidentale, il Giappone e molti stati del Terzo Mondo – vengono pesantemente danneggiati dalla decisione di embargo petrolifero presa dai Paesi Arabi appartenenti all’OPEC che bloccano le proprie esportazioni di petrolio verso questi Paesi fino al gennaio 1975. L’aumento del prezzo del petrolio – ripetuto negli anni successivi e ulteriormente accentuato nel corso della Guerra fra Iran e Iraq nel 1979 che provocherà un secondo Shock petrolifero – manda completamente in crisi i bilanci dei paesi obbligati a ricorrere al mercato per gli approvvigionamenti di petrolio, ma li costringe anche a migliorare le proprie prestazioni energetiche. La lunga crisi degli anni Settanta e la profonda ristrutturazione industriale – avvenuta nel decennio successivo – hanno una causa fondamentale proprio nel mutato prezzo del petrolio e dei flussi di approvvigionamento. Questa crisi, infatti, ha indotto anche a ripensare la questione energetica, introducendo i temi del risparmio, della ricerca di energie alternative e di una limitazione dei consumi nell’industria, nell’illuminazione, nel riscaldamento e nella circolazione degli autoveicoli. “Seguire l’andamento del prezzo del petrolio – sostiene Marcello Flores – può essere utile da diversi punti di vista: ambientale, energetico, economico, ma anche politico. L’URSS, ad esempio, negli anni Settanta “regge” perché vende petrolio e acquista tecnologia. La stagnazione di questi anni – in cui è Brežnev a guidare la potenza sovietica – viene affrontata aumentando le esportazioni di petrolio e le importazioni di tecnologie. Invece, dalla metà degli anni Ottanta fino agli anni Novanta, la politica economica di Gorbaciov si rivelerà un fallimento pesante. Il prezzo del petrolio è molto diminuito in questi anni ed è addirittura uno dei costi più bassi registrati, e questo è allo stesso tempo anche il segnale di una crisi politica interna lacerante per l’URSS”. (Marcello Flores, La crisi del 1973, 10 settembre 2013 – rielaborazione di un passaggio chiave della relazione tenuta alla SUMMER SCHOOL INSMLI, Le grandi crisi del mondo contemporaneo: 1929-1973-2008, San Marino 9-11 settembre 2013).

Fonti energetiche alternative La crisi del 1973 acuita dallo shock petrolifero ha avuto effetti profondi e duraturi sull’economia mondiale fra i quali anche la ricerca di risorse energetiche alternative. Questo settore è cresciuto in modo costante e consistente nei decenni successivi, orientando la ricerca di risorse alternative a minore dispendio energetico.

Gli investimenti e gli sforzi in questo settore si sono tradotti nell’individuazione di nuove risorse rinnovabili e in un forte sviluppo della chimica. Quanto all’energia, gli esiti più accreditati delle ricerche sono state quelli relativi all’energia solare e a quella nucleare: la prima costosa e difficilmente generalizzabile; la seconda, con grandi potenzialità, ha posto e continua a porre gravi problemi sul piano della sicurezza e dell’impatto ambientale. Infatti, anche negli impianti dell’industria elettro-nucleare si sono verificati numerosi incidenti. I più gravi si sono avuti nel 1979 a Three Mile Island, in Pennsylvania (USA), nel 1986 a Chernobyl, in Ucraina (URSS) e nel marzo 2011 a Fukushima, in Giappone.

Futures Sono contratti di compravendita di beni (commodity f.) o di attività finanziarie (financial f.) in base ai quali chi compra o vende si impegna a prelevare o consegnare una data quantità di un dato bene economico ad un prezzo predefinito e ad una scadenza prefissata. Il prezzo concordato è il prezzo futures, la data della transazione concordata è la data di regolamento o consegna. Fanno parte dei cosiddetti strumenti derivati e svolgono un’importante funzione per proteggersi dai rischi di negoziazione e per diffondere il rischio di mercato presso una platea più vasta di operatori. Inizialmente diffusi soprattutto negli USA e in Gran Bretagna, oggi lo sono in tutti i mercati.

G

G

G6 (Group of Six)

Il Presidente francese Valéry Giscard d’Estaing (a sinistra) e il Cancelliere tedesco Helmut Schmidt a Bonn durante i colloqui franco-tedeschi il 16 giugno 1977 (Foto: Archives Ouest-France)

Nel novembre 1975 viene convocato, su iniziativa del Cancelliere tedesco Helmut Schmidt e del Presidente francese Valéry Giscard d’Estaing, un incontro senza precedenti fra i Capi di Governo dei sei maggiori Paesi Occidentali (Stati Uniti, Germania, Francia, Gran Bretagna, Italia, Giappone) per concordare strategie unitarie capaci di rifondare gli equilibri internazionali messi a dura prova dall’offensiva innescata dai paesi Arabi dell’OPEC con lo “shock petrolifero” . I rappresentanti di governo si riuniscono a Rambouillet, vicino a Parigi, e questo incontro viene subito definito dalla stampa internazionale Group of Six (G6). In realtà, in questo primo vertice si confrontano orientamenti di politica economica e visioni del modello capitalistico profondamente divergenti: i paesi europei e la Germania insistono sull’attuazione di una politica deflattiva per contenere un’inflazione ormai galoppante e auspicano, contestualmente, una ripresa del sistema monetario a cambi fissi, sotto il controllo della Federal Reserve. Assolutamente contrari invece a una politica deflattiva sono gli Stati Uniti, che cercano di scongiurare i costi sociali derivanti da eventuali aumenti delle imposte o da tagli alla spesa pubblica ed optano per una politica economica di ri-conquista dei mercati esteri, tramite un rilancio delle esportazioni favorito dai prezzi bassi conseguenti alla svalutazione del dollaro. Lo scopo prioritario della politica economica degli USA si proietta verso una liberalizzazione dei mercati internazionali. Al contrario il Giappone, che attraversa una fase di sviluppo fondata essenzialmente sulle esportazioni, cerca di contrastare con ogni mezzo un’eccessiva svalutazione del dollaro e, di conseguenza, protegge il proprio mercato interno dalle importazioni straniere. A livello di sistema monetario dunque, il G6 si risolve in un nulla di fatto, facendo registrare divergenze profonde fra capitalismi nazionali diversi e improntati a filosofie di sviluppo e a politiche economiche differenti. Né ottenne qualche risultato la proposta di Henry Kissinger di rompere il fronte dei paesi produttori di petrolio creando un asse privilegiato con l’Iran il quale, peraltro, di lì a poco sarebbe stato investito dalla rivoluzione Khomeinista che avrebbe spazzato via ogni possibile alleanza con l’Occidente industrializzato e avrebbe provocato nel 1979 – anche a causa della guerra con l’Iraq di Saddam Hussein – un secondo shock petrolifero. Questo vertice di fatto rese evidente la profondità della crisi che negli anni Settanta aveva investito il sistema dei rapporti economici e politici internazionali, così come si era andato consolidando e stabilizzando nei decenni precedenti. Tuttavia, inaugurando una prassi che verrà replicata negli anni successivi – quella di promuovere incontri al vertice dei Capi di Stato dei maggiori paesi occidentali – questo G6 si può interpretare come un primo tentativo di ricerca di nuovi assetti nei rapporti fra stati e nelle relazioni economiche e produttive fra l’Occidente e il resto del mondo.

Guerra, economia di Misure di politica economica adottate dai vari governi al fine di adeguare il sistema economico nazionale alle esigenze che derivano dalla partecipazione dello Stato a un evento bellico.

Uno Stato in guerra ha necessità di adeguare e riconvertire il proprio sistema produttivo per garantire, da un lato, il rifornimento di materiale bellico, il mantenimento e la mobilitazione degli eserciti e dall’altro un livello produttivo di beni di consumo che assicuri l’approvvigionamento della popolazione. Poiché i beni di consumo primari destinati alla popolazione non possono superare un determinato livello per non compromettere la capacità produttiva di materiale bellico, il problema più rilevante diventa quello di comprimerli e indirizzare la capacità d’acquisto delle famiglie verso altri impieghi. Tuttavia, questa manovra è resa difficile dal fatto che nel corso degli eventi bellici, data la scarsità di manodopera disponibile, si raggiunge una situazione di piena occupazione con l’afflusso di un reddito maggiore alle famiglie, rispetto al tempo di pace, che tuttavia non può essere utilizzato per l’acquisto di beni di consumo. L’introduzione di politiche di razionamento dei beni è adottata dai vari governi nazionali proprio per rispondere alla spinta inflazionistica originata da un eccesso della domanda di beni e servizi in rapporto alla loro offerta. Un altro strumento spesso utilizzato per assorbire l’eccessiva capacità di spesa delle famiglie è rappresentato dall’emissione di titoli di Stato che permette di limitare la quantità di moneta in circolazione. Tale manovra pone, tuttavia, dei seri problemi al termine degli eventi bellici quando lo Stato deve provvedere al rimborso dei titoli senza poter contare su adeguate riserve monetarie e con il rischio di provocare fenomeni inflazionistici, qualora provveda al rimborso mediante l’emissione di banconote.

H

H

Hedge funds Denominati anche “fondi speculativi”, sono investimenti che vengono effettuati per coprire altri investimenti, mediante operazioni finanziarie tecnicamente complesse. In genere si tratta di fondi comuni amministrati da una società di gestione professionale e hanno l’obiettivo di produrre rendimenti mediante investimenti ad alto rischio finanziario, che quindi possono portare a perdite consistenti ma anche a ritorni molto fruttuosi. Un’altra loro caratteristica è la bassa correlazione rispetto ai mercati di riferimento, per cui sono generalmente sganciati dall’andamento complessivo dell’economia. Nati nel secondo dopoguerra, gli hedge funds furono a lungo di scarso interesse per gli investitori, per via della loro aleatorietà, finché nel 1997 i matematici Myron Scholes e Robert Merton non furono insigniti del premio Nobel per averne messo a punto uno che in due anni era cresciuto dell’80%, salvo poi precipitare successivamente fin verso il quasi azzeramento della liquidità. Gli hedge funds sono diventati un simbolo della crisi del 2008, in quanto forma di investimento speculativa, completamente scissa dal contesto produttivo e che rimanda idealmente allo strapotere delle lobby finanziarie in materia economica. Allettate dalle grandi possibilità di guadagno offerte da questi fondi, varie imprese di medie e grandi dimensioni hanno optato per ampliare il proprio portafoglio con titoli di questo genere, anziché investire in innovazione o comunque nel proprio core-business. La crisi finanziaria originata dalla vaporizzazione di alcuni hedge funds si è quindi rapidamente ripercossa sull’ambito produttivo vero e proprio.

Helsinki, Conferenza di – (1975)

Il cancelliere della Repubblica fedeale Helmut Schmidt (a destra) e il presidente del Consiglio di Stato della DDR Erich Honecker (a sinistra) alla conferenza di Helsinki del 1975. Attribuzione: Bundesarchiv, Bild 146-1990-009-13 / CC-BY-SA